Anleihen- und Effektivzinsrechnung: Unterschied zwischen den Versionen

Keine Bearbeitungszusammenfassung |

|||

| Zeile 1: | Zeile 1: | ||

Wie sind Anleihen- und Kreditzahlungen zu bilanzieren und zu diskontieren? | Wie sind Anleihen- und Kreditzahlungen - angenommen wir emittieren die Anleihe und nehmen einen Kredit auf - zu bilanzieren und zu diskontieren? | ||

== '''Notizen''' == | == '''Notizen''' == | ||

| Zeile 5: | Zeile 5: | ||

- 2 Arten von Zinssatz: Couponzinssatz (im Vertrag vereinbart) und Effektivzinssatz (ist marktüblich) | - 2 Arten von Zinssatz: Couponzinssatz (im Vertrag vereinbart) und Effektivzinssatz (ist marktüblich) | ||

- Fallen Zinszahlungen unterjährig an sind die Zinssätze entsprechend anzupassen (1/2 bei halbjährlichen Zahlungen, 1/4 bei Quartalsweisen, etc. pp.) | |||

== '''Praxis - Anleihe''' == | == '''Praxis - Anleihe''' == | ||

Vorgehen: | '''Vorgehen:''' | ||

Gegeben sind der Preis der Anleihe, Couponzinssatz und Effektivzinssatz. | Gegeben sind der Preis der Anleihe, Couponzinssatz und Effektivzinssatz. | ||

=== '''Couponzinssatz > Effektivzinssatz''' === | |||

Eine Anleihe, die mehr Zinsen als der Rest des Marktes zahlt ist logischerweise teurer als andere Anleihen. Aber wieviel teurer genau? | |||

[[Datei:Anleihenrechnung Beispiel1.1.jpg|ohne|mini|589x589px|Beispiel 1]] | |||

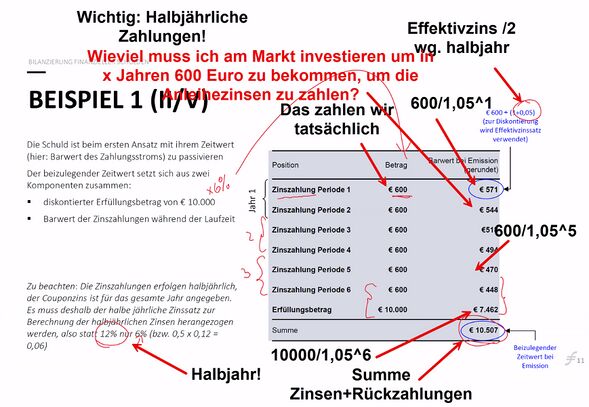

Während der Couponzinssatz die zu zahlenden Beträge festlegt gibt der Effektivzins den tatsächlichen Marktwert an. '''Überlegung: Das durch den Verkauf der Anleihe eingenommene Geld am Finanzmarkt so investieren, dass es die anstehenden Zahlungen pünktlich deckt.''' | |||

Bspw.: 571€ heute am Finanzmarkt ein halbes Jahr lang investiert ergibt die 600€, die für die erste Auszahlung nötig sind. | |||

Aufgabe: Alle Zahlungen (und die Rückzahlung zum Schluss) entsprechend ihres Auftretens diskontieren. D. h.: Periodenanzahl = "Zeiteinheit" -> '''3 Jahre Laufzeit, halbjährliche Zahlungen = 6 Perioden''' | |||

<math> \frac{600}{1,05^1} = 571</math> | |||

<math> \frac{600}{1,05^2}=544</math> | |||

... | |||

<math> \frac{600}{1,05^6} = 448</math> | |||

<math> \frac{10000}{1,05^6}=7462</math> | |||

Das alles aufsummiert ist der Fair Value der Anleihe. Dieser ist aufgrund des höheren Couponzinssatzes höher als der Nominalwert in Höhe von 10.000€. | |||

=== '''Couponzinssatz < Effektivzinssatz''' === | |||

== '''Praxis - Kredit''' == | == '''Praxis - Kredit''' == | ||

Version vom 1. Januar 2025, 16:43 Uhr

Wie sind Anleihen- und Kreditzahlungen - angenommen wir emittieren die Anleihe und nehmen einen Kredit auf - zu bilanzieren und zu diskontieren?

Notizen

- Unter HGB wird bspw. ein Kredit zum Rückzahlungswert eingebucht, unter IFRS hingegen zum Fair Value (d.h. ohne Auszahlungsgebühren, Disagio o. a.)

- 2 Arten von Zinssatz: Couponzinssatz (im Vertrag vereinbart) und Effektivzinssatz (ist marktüblich)

- Fallen Zinszahlungen unterjährig an sind die Zinssätze entsprechend anzupassen (1/2 bei halbjährlichen Zahlungen, 1/4 bei Quartalsweisen, etc. pp.)

Praxis - Anleihe

Vorgehen:

Gegeben sind der Preis der Anleihe, Couponzinssatz und Effektivzinssatz.

Couponzinssatz > Effektivzinssatz

Eine Anleihe, die mehr Zinsen als der Rest des Marktes zahlt ist logischerweise teurer als andere Anleihen. Aber wieviel teurer genau?

Während der Couponzinssatz die zu zahlenden Beträge festlegt gibt der Effektivzins den tatsächlichen Marktwert an. Überlegung: Das durch den Verkauf der Anleihe eingenommene Geld am Finanzmarkt so investieren, dass es die anstehenden Zahlungen pünktlich deckt.

Bspw.: 571€ heute am Finanzmarkt ein halbes Jahr lang investiert ergibt die 600€, die für die erste Auszahlung nötig sind.

Aufgabe: Alle Zahlungen (und die Rückzahlung zum Schluss) entsprechend ihres Auftretens diskontieren. D. h.: Periodenanzahl = "Zeiteinheit" -> 3 Jahre Laufzeit, halbjährliche Zahlungen = 6 Perioden

...

Das alles aufsummiert ist der Fair Value der Anleihe. Dieser ist aufgrund des höheren Couponzinssatzes höher als der Nominalwert in Höhe von 10.000€.